こんにちは、ワンキャリ編集部です。

こちらの記事では、税理士の仕事に興味を持つ就活生に向けて、税理士の具体的な仕事内容やキャリアパス、有利な資格、選考対策を解説します。また、税理士に向いている人や仕事の大変さについてもご紹介するので、ぜひ参考にしてください。

<目次> ●税理士とは? 仕事内容と魅力を分かりやすく解説 ・税理士の仕事内容:3つの独占業務 ・その他の税理士の仕事内容 ・税理士と公認会計士との違い ●税理士になる方法 ・税理士資格取得の方法・流れ ・税理士試験の合格率 ●税理士の主なキャリアパス ・主なキャリアパス ・税理士のキャリアアップ方法 ・他職種・未経験から税理士へのキャリアパス・転職事例 ・税理士から他職種へのキャリアパス・転職事例 ●税理士の仕事のやりがい・年収・将来性 ・働く上でのやりがい ・税理士の仕事の年収・待遇 ・税理士の将来性がないといわれる理由 ・税理士の将来性はある理由 ●税理士資格を取得する魅力・メリット ・勤務地を選ばない ・高収入を狙える ・独立・開業もできる ・定年を気にせず働ける ●税理士の仕事内容はきつい? 大変なところやデメリット ・ミスが許されないプレッシャー ・頻繁な法令や規制の変更へ対応するために常に勉強が必要 ・顧客の利益を正しく守るために倫理観が必要 ・繁忙期は業務負担が大きくなる ●税理士に向いている人の特徴 ・学ぶことが好きな人 ・几帳面な性格の人 ・コツコツと決まったことをやれる人 ・コミュニケーションをとることが好き・得意な人 ・企業の経営に興味がある人 ・倫理観・正義感のある人 ・知的好奇心が強い人 ●税理士に向いていない人の特徴 ・数字が苦手な人 ・コミュニケーションが苦手な人 ●税理士に求められるスキルや知識 ・会計・税務の知識 ・経営の知識 ・語学力 ・国際的な節税知識 ・コミュニケーションスキル ・営業力 ・分析力 ・提案力 ●税理士が持っていると役立つ資格 ・総合的なコンサルティング能力をみがくのに役立つ資格 ・不動産関連の資格 ・大手企業の勤務税理士で働くときに役立つ資格 ●税理士の選考対策 ・エントリーシート(ES)対策 ・Webテスト対策 ・面接対策 ・OB・OG訪問 ●おわりに

税理士とは? 仕事内容と魅力を分かりやすく解説

税理士とは、企業や個人の税務に関するサポートを行う専門職です。税金の計算や申告書類の作成を通じて、クライアントの適正な納税を支援します。

さらに、会計業務のサポートや経営・相続に関するアドバイスを行うこともあります。ここからは、それぞれの仕事内容と魅力を詳しく解説します。

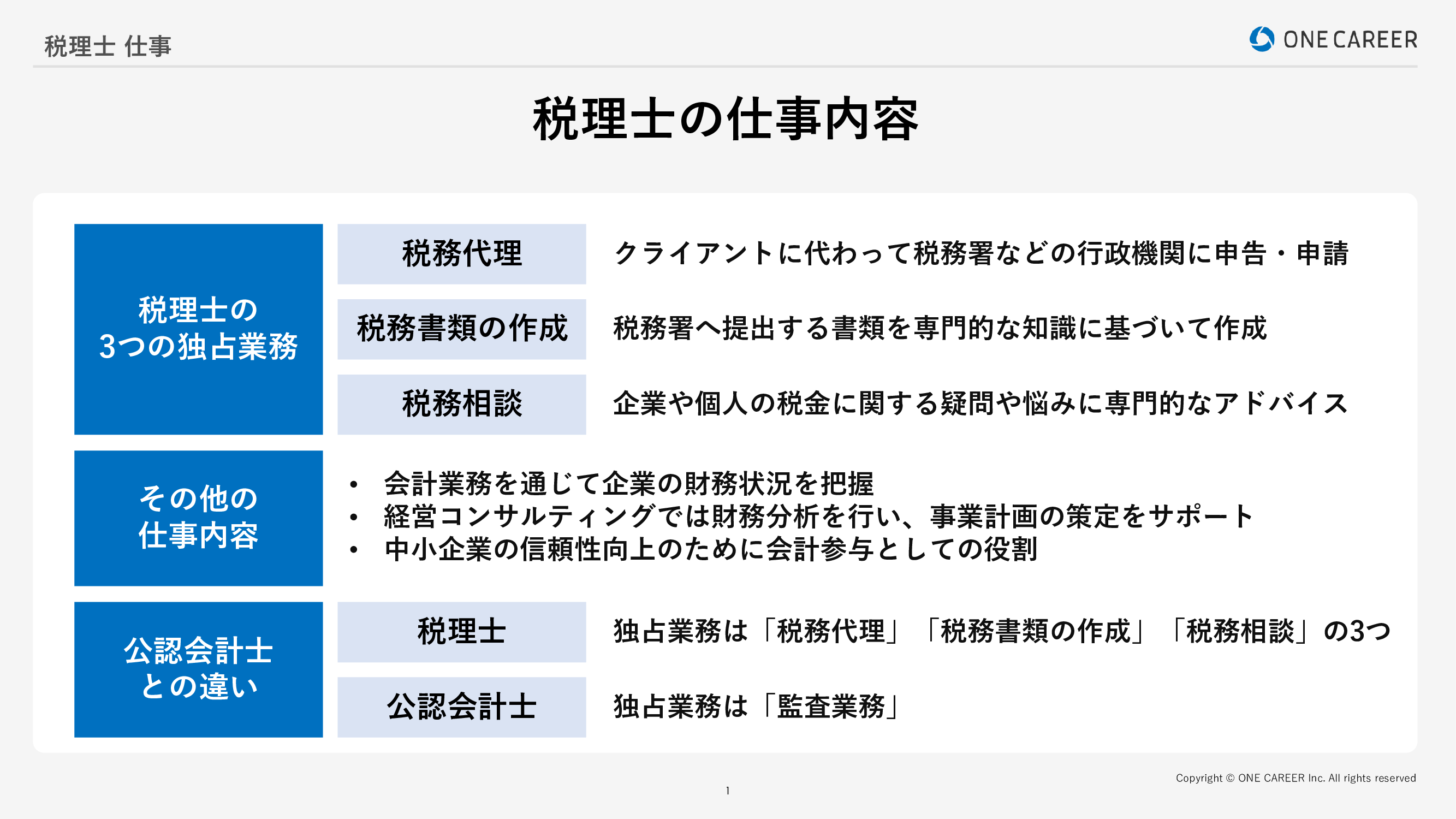

税理士の仕事内容:3つの独占業務

税理士には、税務代理・税務書類の作成・税務相談の「3つの独占業務」が認められており、専門知識を生かして活躍できます。

税理士はこれらの業務を通じて、税務に関する複雑な手続きを代行し、クライアントが安心して事業や生活を送れるようにサポートします。ここでは、それぞれの業務内容を詳しく見ていきます。

税務代理

税務代理とは、クライアントに代わって税務署などの行政機関に申告や申請を行う業務です。例えば、個人事業主や企業の確定申告、青色申告の承認申請、税務調査の立ち会いなどが含まれます。

また、税務署の更正・決定に対して異議申し立てを行うことも可能です。税法は頻繁に改正されるため、最新の知識を持つ税理士が適切な手続きをサポートすることで、クライアントの税務負担の軽減につながります。

税務書類の作成

税務書類の作成は、税理士の重要な業務の1つです。確定申告書や相続税申告書、青色申告承認申請書など、税務署へ提出するさまざまな書類を専門的な知識に基づいて作成します。

特に、税法は複雑で頻繁に改正されるため、正確な書類を作成するには専門的な知識が不可欠です。税理士が適切な書類を作成することで、クライアントは税務リスクを最小限に抑え、スムーズに納税手続きを進めることができます。

税務相談

税務相談は、企業や個人の税金に関する疑問や悩みに対し、専門的なアドバイスを提供する業務です。例えば、「どの税控除を適用できるのか」「相続税を節税する方法はあるのか」など、具体的な税務対策について相談を受けます。

税務相談は、税務トラブルを未然に防ぐためにも「事前」に行うことが重要です。税理士は、クライアントが適切な税務戦略を立てられるよう、的確なアドバイスをする必要があります。

その他の税理士の仕事内容

ここまでに紹介した業務のほかにも、税理士の業務は企業の経営や社会貢献など多岐にわたります。

例えば、会計業務を通じて企業の財務状況を把握したり、経営コンサルティングでは財務分析を行い、事業計画の策定をサポートしたりします。また、中小企業の信頼性向上のために会計参与としての役割も果たします。

さらに、租税教育の実施や無料税務相談の開催など、社会貢献活動にも積極的に取り組んでいます。税理士は、専門知識を生かして幅広い分野で活躍できる職業といえるでしょう。

税理士と公認会計士との違い

税理士と公認会計士は、どちらも会計や税務の専門家ですが、それぞれの役割や独占業務が異なります。

税理士の独占業務は「税務代理」「税務書類の作成」「税務相談」の3つです。一方、公認会計士の独占業務は「監査業務」です(※1)(※2)。

公認会計士は、企業の決算書が正しく作成されているかを審査し、監査意見を表明します。特に上場企業や一部の大企業は、公認会計士による監査を受けることが義務付けられています(※3)。

(※1)参考:経営革新等支援機関推進協議会「税理士の独占業務と独占業務以外のサービスで売上をあげる方法を解説」

(※2)参考:日本公認会計士協会「公認会計士よくある質問Q&A」

(※3)参考:EY「会社法(平成26年改正) 第5回:会計監査人監査の対象会社」

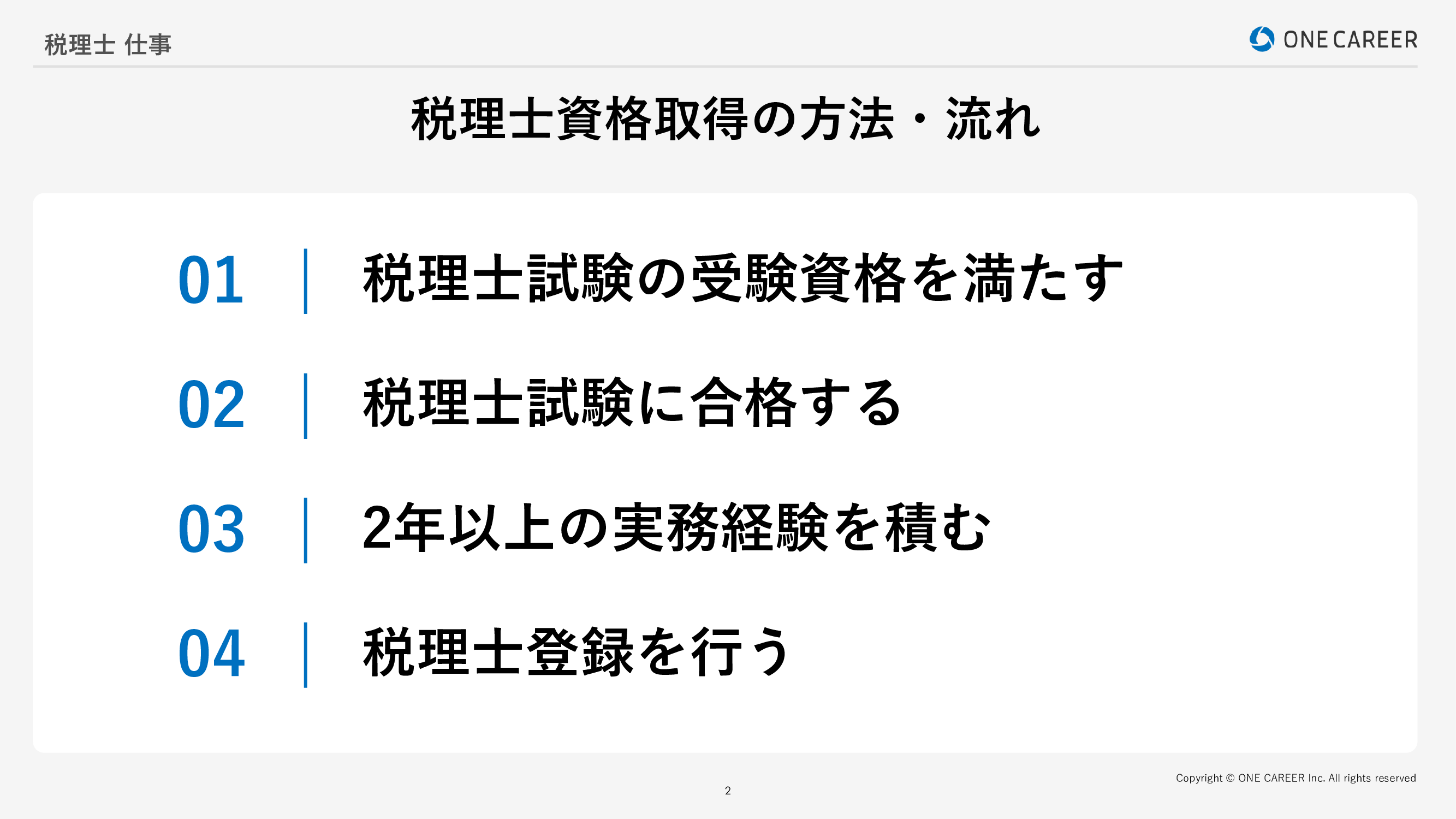

税理士になる方法

税理士になるには、税理士試験に合格し、2年以上の実務経験を積んだ上で、日本税理士会連合会に登録する必要があります。

税理士試験は科目合格制を採用しており、一度合格した科目は生涯有効であるため、働きながら取得を目指すことも可能です。

ここからは、税理士になるための具体的な流れを解説します。

税理士資格取得の方法・流れ

税理士になるには、以下の4つのステップを踏む必要があります。

それぞれのステップについて詳しく見ていきましょう。

税理士試験の受験資格を満たす

税理士試験の会計学科目(簿記論・財務諸表論)は誰でも受験できますが、税法科目の受験には学歴・資格・職歴・認定など、一定の条件を満たさなければなりません。

例えば、学歴では、大学や短大、高専で社会科学に属する科目を1科目以上履修していれば受験可能です。大学3年次以上で62単位以上を取得している場合も対象です(※4)。

資格では、日本商工会議所の簿記検定1級や公認会計士試験短答式試験合格者などが該当します。職歴では、法人の会計業務や税理士補助業務に2年以上従事していることが求められます。

詳細は、国税庁の「税理士試験受験資格の概要」を確認してみてください(※5)。

(※4)参考:国税庁「受験資格について」

(※5)参考:国税庁「税理士試験受験資格の概要」

税理士試験に合格する

税理士試験に合格するには、会計学に属する2科目(簿記論・財務諸表論)と、税法に属する7科目(所得税法・法人税法・相続税法・消費税法または酒税法・国税徴収法・住民税または事業税・固定資産税)のうち3科目、合計5科目に合格する必要があります。

ただし、試験は科目合格制を採用しており、1回の試験ですべて合格する必要はありません。一度合格した科目は生涯有効となるため、長期的に計画を立てながら受験できます。

また、税法科目では所得税法または法人税法のどちらか1科目(両方も可)の合格が必須です。さらに、法律学や経済学の大学院で修士号を取得した場合、一部科目の免除を申請できる制度もあります(※6)。

(※6)参考:東京税理士会「税理士になるには」

2年以上の実務経験を積む

税理士試験を受験するためには、2年以上の会計実務経験が必要とされる場合があります。

具体的には、法人や個人事業の会計業務に従事し、貸借対照表や損益計算書の作成に関わる業務を通算2年以上行うことで、受験資格が認められます(※4)。

この期間には、仕訳の入力、決算処理、財務諸表の作成などが含まれます。一方で、単純なデータ入力や会計ソフトへの入力業務のみでは、実務経験として認められません。税理士を目指す場合、実務経験を積める環境での就業が重要です。

税理士登録を行う

税理士として働くためには、日本税理士会連合会に登録しなければなりません。登録には、試験合格証明書や実務経験証明書などの書類が必要です。

登録が完了すれば、正式に「税理士」を名乗り、業務を行うことができます(※6)。

税理士試験の合格率

税理士試験は非常に難関とされており、全科目の合格率は10~15%程度です(※7)。試験の範囲が広く、専門知識が求められるため低い水準となっています。

試験は科目別合格制を採用しており、一度合格した科目は生涯有効となるため、長期的な計画を立てて挑戦することが可能です。ただし、1科目ごとの合格率も約10~15%であり、5科目合格までの道のりは決して簡単ではありません。

また、社会人が働きながら受験するケースも多く、合格には計画的な学習と継続的な努力が欠かせません。難易度は高いものの、合格すれば税務の専門家として独立開業やキャリアアップの道が開けるため、多くの受験生が挑戦しています。

(※7)参考:国税庁「令和4年度(第72回)税理士試験結果」

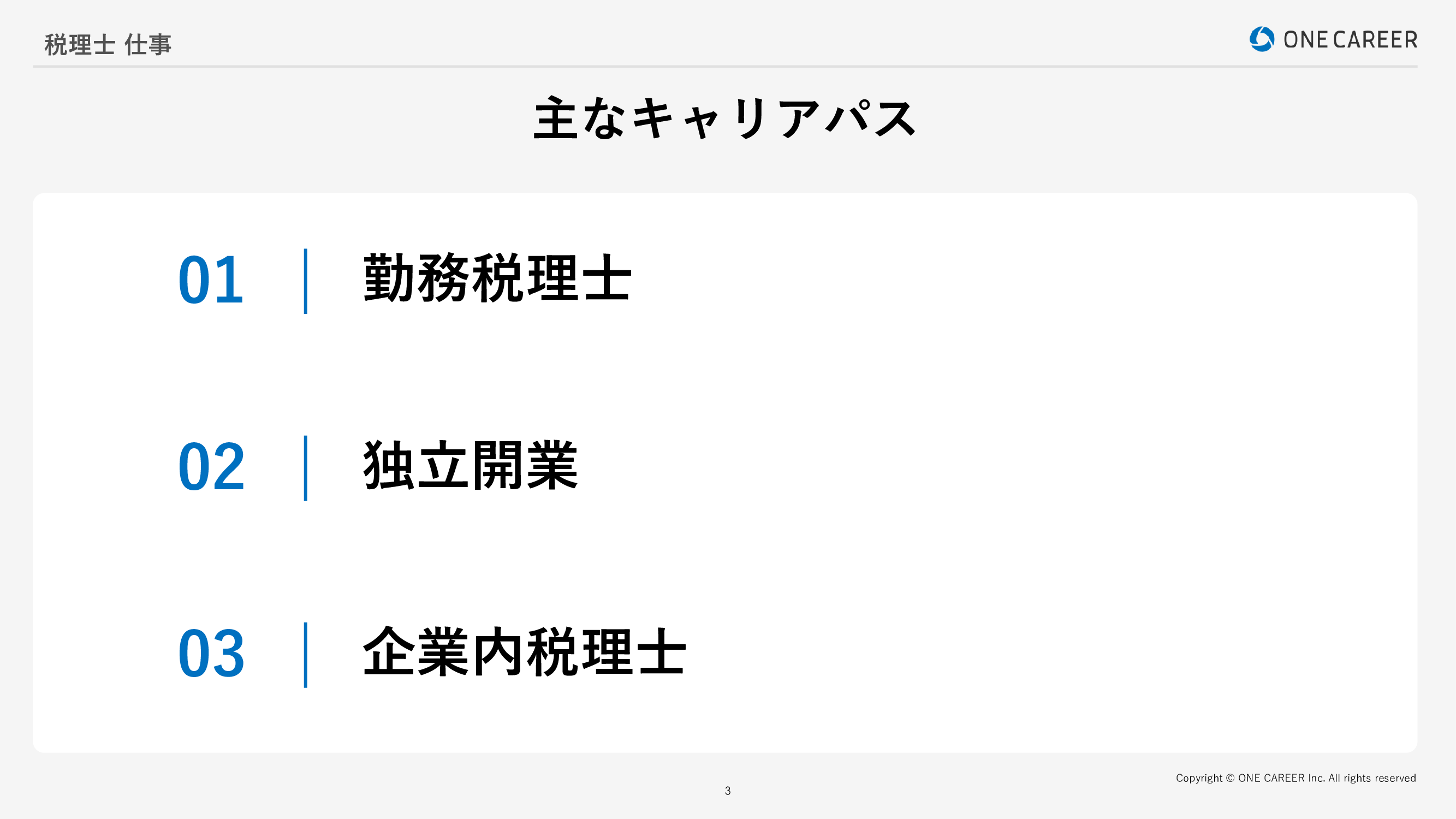

税理士の主なキャリアパス

税理士のキャリアパスは幅広い上、キャリアアップを目指す方法として、専門性を高めたり、転職したりする選択肢もあります。ここからは、税理士の主なキャリアパスと、キャリアアップの方法について解説します。

主なキャリアパス

税理士のキャリアは、主に「勤務税理士」「独立開業」「企業内税理士」の3つの道があります。ここでは、それぞれのキャリアパスについて紹介します。

勤務税理士

税理士資格を取得後、会計事務所や税理士法人に勤務するのが一般的なキャリアのスタートです。経験を積みながら、税務業務のスキルを高めたり、専門分野を深めたりできます。

安定した環境で働けるため、「独立するよりも、組織の中でキャリアを築きたい」という人に向いています。また、税理士法人のパートナーとしてキャリアアップする道もあります。

独立開業

税理士資格を取得すると、独立して自分の税理士事務所を開業できます。独立すれば、仕事の内容やクライアントを自由に選べるため、自分の得意分野を生かした税務サービスを提供できます。

ただし、顧客開拓や経営のスキルも求められるため、開業前に十分な経験を積むことが重要です。近年は、複数の税理士が共同で「税理士法人」を設立するケースも増えています。

企業内税理士

企業の経理部門や財務部門に所属し、税務に関する業務を担当する道もあります。企業内税理士は、会計事務所でのクライアント対応とは異なり、1つの企業の経営に深く関わることができます。

特に、税務戦略の立案や節税対策、グループ会社の税務管理などの業務を担うことが多いでしょう。また、コンサルティング会社や金融機関などで税理士として活躍するケースもあります。

税理士のキャリアアップ方法

税理士としてキャリアを積んでいくには、専門性を高めたり、新たなスキルを習得したりすることが重要です。転職や独立を通じてキャリアの幅を広げる選択肢もあります。

専門性を高める

税理士としての市場価値を高めるには、特定の分野に専門を特化することが有効です。

例えば、法人税や相続税に特化したり、M&Aや国際税務の分野を強みにしたりすることで、より専門性の高い案件に関わることができます。

税法は頻繁に改正されるため、最新の知識を学び続けることも重要です。

独自のスキルを磨く

税務以外のスキルを身に付けることも、キャリアアップにつながります。

例えば、英語や中国語などの語学スキルを習得すれば、国際税務の分野で活躍できる可能性が広がります。また、ITスキルを磨けば、会計システムの導入支援や業務効率化のアドバイスができるようになります。

執筆やセミナー講師としての活動を通じて、税務の専門家としての知名度を高める方法もあるでしょう。

会計事務所に転職

現在の職場でのキャリアアップが難しい場合、より規模の大きい会計事務所や、特定の分野に特化した事務所に転職する選択肢もあります。

大手会計事務所や資産税に特化した事務所で経験を積むことで、独立開業時の強みを作ることができるでしょう。

会計事務所以外に転職

税理士資格を生かせる職場は、会計事務所に限りません。一般企業の経理部門、金融機関、コンサルティングファームなど、さまざまな選択肢があります。

こうしたキャリアチェンジにより、新たな視点やスキルを身に付け、税理士としてのキャリアの幅を広げることができます。

他職種・未経験から税理士へのキャリアパス・転職事例

ここでは、具体的な転職事例とともに、他職種・未経験から税理士へのキャリアパスをご紹介します。

転職のきっかけや理由としては、全国転勤のある働き方への不安や、より専門性の高いスキルを身に付けたいという思いから、税務・会計分野へのキャリアチェンジを目指すケースが見られます。

個人営業から税理士への転職事例

転職を考えた理由・きっかけ

銀行の個人営業を続けることに不安を感じたため、転職活動を始めた。全国転勤があり、将来的にも転勤がない仕事に就きたかったから。

税理士法人/会計事務所に入社したかったが、その中でもBIG4と呼ばれる税理士法人に入って経験を積みたかったから。会社を選ぶ際は人を重視していた。

※出典:ワンキャリアプラス「SMBC信託銀行からの転職体験談」

税理士から他職種へのキャリアパス・転職事例

続いて、税理士から他職種への転職事例を紹介します。

税理士としての経験を生かしつつ、他職種への転職を選択するケースもあります。特に、業務内容や組織の考え方に違和感を覚え、新たなキャリアを模索する人も少なくありません。

税理士から戦略コンサルタントへの転職事例

転職を考えた理由・きっかけ

前職の税理士法人にて、業務内容や人材育成の考え方に疑問を持ち、転職活動を始めました。具体的には、(1)人が担わなくても良い日常業務があまりにも多いところ/その方法を変えようとしないスタンス、(2)残業代を稼ぐためにゆっくりと仕事をしている人もいること、評価が仕事内容に関わらず同一であることの2点です

※参考:ワンキャリアプラス「KPMG税理士法人からの転職体験談」

税理士の仕事のやりがい・年収・将来性

税理士は、企業や個人の税務を支援する専門家であり、税務申告や財務アドバイスを通じて社会に貢献できる仕事です。ここからは、税理士のやりがい・年収・将来性について詳しく解説します。

働く上でのやりがい

税理士の仕事には、専門知識を生かして顧客を支援し、社会に貢献できる魅力があります。ここでは、具体的なやりがいを紹介します。

申告納税制度を通して国の発展に貢献できる

税理士は、納税者の適切な税務処理を支援し、社会全体の健全な経済活動を促進する重要な役割を担っています。

企業や個人が税務申告を正しく行うことによって、公共サービスやインフラの維持・発展に貢献できます。税理士は、適正な納税をサポートすることで、国や自治体の財政基盤を支えているといえるでしょう。

無料税務相談・租税教育など社会貢献活動ができる

税理士は、無料税務相談や租税教育を通じて、地域社会にも貢献できます。低所得者向けの税務支援や学校での租税教育講座を行うことで、税の意義を広める役割も担っています。

こうした活動を通じて、感謝の言葉をもらう機会が多く、社会的意義を実感できる点が魅力です。

年齢・性別を問わず顧客と信頼関係を築ける

税理士の仕事では、経営者や個人事業主など、さまざまな立場の人々と関わります。

年齢や性別に関係なく、税務の専門家として顧客に信頼され、長期的な関係を築くことができます。特に、経営者とのやり取りを通じて、企業経営の実態を学べる点も魅力の1つです。

専門知識を生かして顧客の財務問題を解決できる

税務や財務の知識を生かし、企業や個人の財務管理を支援することで、経営の安定や成長に貢献できます。

税務コンサルティングを通じて、節税対策や資金繰りの改善など、顧客の課題を解決できる点にやりがいを感じる税理士も多くいるでしょう。

税理士の仕事の年収・待遇

厚生労働省の職業情報提供サイトによると、税理士の平均年収は約746.7万円とされています(※8)。しかし、キャリアパスや就業形態によって、年収や働き方、待遇は異なることを覚えておきましょう。

例えば、税理士の収入は、主に顧問報酬として契約した顧客から支払われますが、金額や報酬体系は業務内容や顧客の規模によって異なります。

また、独立開業した場合、決まった勤務時間はありませんが、顧客との打ち合わせが夜間や休日に及ぶこともあります。また、所得税の確定申告が集中する2月中旬から3月中旬、法人税の申告が増える5月は特に忙しくなります。

(※8)参考:職業情報提供サイトjobtag「税理士」

税理士の将来性がないといわれる理由

近年、「税理士の仕事は将来性がない」といわれることがあります。その背景には、AI(人工知能)やIT技術の発展、税務申告の容易化、そして市場の変化など、さまざまな要因があります。ここでは、税理士の将来性が疑問視される主な理由について詳しく解説します。

AIの台頭・IT技術の普及

AIやクラウド会計ソフトの発展により、税務処理の自動化が進んでいます。例えば、AIによるデータ入力や仕訳の自動化機能を活用することで、従来は専門知識が必要だった会計業務の多くが、一般の人でも簡単に行えるようになりました。

また、AIは膨大な税法データを瞬時に処理し、的確なアドバイスを提供できるため、単純な記帳代行や税務申告業務は、今後さらにAIによって代替される可能性があります。

税務申告の容易化

これまで税務申告は専門知識が求められるため、多くの人が税理士に依頼していました。しかし、インターネット上に無料の税務情報が充実し、誰でも簡単に税務知識を得られるようになりました。

さらに、クラウド会計ソフトの進化により、経理や税務の経験がない人でも、ある程度の申告業務を自己完結できるようになっています。このような状況から、税理士の必要性が薄れるのではないかという声もあります。

市場の需要と供給バランスの変化

税理士の登録者数は年々増加していますが、一方で中小企業の数は減少傾向にあります。

大企業は内部に税務部門を設け、税理士の外部委託を減らす傾向があるため、個人税理士や中小規模の税理士事務所にとっては、顧客獲得の競争が激化しています。

特に、新たに独立開業する税理士にとっては、安定した顧問契約を獲得することが難しくなっているのが現状です。

税理士の将来性はある理由

将来性がないといわれる一方で、税理士の将来性があると考える意見も根強くあります。ここでは、税理士の将来性があると考えられる主な理由について解説します。

税理士試験のハードルが下がった

2022年度の税制改正により、税理士試験の受験資格が緩和されました(※9)。

従来は、特定の学部を卒業していなければ受験できませんでしたが、現在では簿記論や財務諸表論の試験については、学歴や資格の制限なしに受験できるようになっています(※4)。これにより、より多くの人が税理士を目指しやすくなり、業界全体の活性化が期待されています。

(※9)参考:日本税理士会連合会「税理士試験が受験しやすくなりました!!」

大学院を選択する人が増えている

税理士資格を取得するために、大学院を活用する人が増えています。

税理士試験は難関である上、5科目の合格には長い時間がかかることが一般的ですが、大学院で税法を学ぶことで、一部の試験科目が免除されるため、効率的に資格を取得できるルートとして注目されています。

大学院での学びを通じて、より高度な税務知識を身に付けた税理士が増えることで、業界の専門性が向上することが期待されます。

税制は年々複雑化

税法は毎年改正され、制度もより複雑になっています。

例えば、近年では消費税のインボイス制度の導入や所得税の控除制度の見直しなど、事業者や個人が理解しなければならない税務知識が増え続けています。

このような変化に対応するためには、税理士の専門知識が不可欠であり、税務のアドバイザーとしての役割は今後も重要性を増していくでしょう。

税務・会計の知識がないと記帳は難しい

クラウド会計ソフトの普及により、記帳作業自体は簡単になりましたが、正確な仕訳処理や税務上の判断は依然として専門知識が必要です。

例えば、経費の計上基準や、適用できる税控除、消費税の区分などは、一定の知識がなければ適切に処理することができません。

特に法人税や相続税の申告などは、専門性が求められるため、税理士のサポートが不可欠です。

税理士資格を取得する魅力・メリット

税理士資格は、専門的な知識とスキルを生かせる職業であり、働き方の自由度が高いことが魅力です。ここからは、税理士資格を取得する魅力やメリットについて詳しく解説します。

勤務地を選ばない

税理士は、働く場所に縛られない職業です。税制制度が存在する限り、日本全国どこでも需要があり、都市部だけでなく地方でも活躍できます。また、税理士の働き方は多様であり、ライフスタイルに合わせて選択できる点も大きな魅力です。

勤務先としては、地域密着型の会計事務所や大手の国際会計事務所など、事務所の規模や業務内容に応じて働き方を選ぶことができます。独立開業すれば、自宅をオフィスとして利用することも可能です。

さらに、企業の税務部門で働く「企業内税理士」としてのキャリアや、政府機関・非営利団体での税務相談・税務調査を担当する道もあります。近年では、オンラインで税務サービスを提供する働き方も広がっており、インターネット環境があればどこでも業務が可能です。

高収入を狙える

税理士は、一般的な職業と比べて高収入を狙える職業の1つです。国税庁の「令和5年分 民間給与実態統計調査」によると、日本の平均年収は約460万円ですが(※10)、税理士の平均年収は746.7万円とされており、大きな差があります(※8)。

経験やスキルによってはさらに高収入を得ることも可能です。特に、独立開業すれば収入の上限はなく、経営の仕方次第では1000万円以上を稼ぐこともできます。

また、大手税理士法人や専門性の高い分野で活躍することで、さらに収入を伸ばすことができるでしょう。税理士としての実績を積み、信頼を得ることで、顧問契約や税務コンサルティングなどの高単価の案件を獲得できる可能性も高まります。

(※10)参考:国税庁「令和5年分 民間給与実態統計調査」

独立・開業もできる

税理士の大きな魅力の1つに、独立・開業のしやすさがあります。一定の経験を積めば、自分のオフィスを構えることも可能であり、自分の裁量で仕事を進められます。独立すれば、働く時間や業務内容を自由に決められるため、ライフスタイルに合わせた働き方が実現できます。

独立開業に対して不安を感じるかもしれませんが、税理士の業務は企業や個人事業主からの継続的な顧問契約が基本となるため、安定した収入を得やすい職業です。

さらに、顧客を増やし事業が軌道に乗れば、勤務税理士の平均年収を上回る収入を得ることも十分可能です。

定年を気にせず働ける

税理士資格には有効期限がないため、一度取得すれば生涯にわたって働けます。一般企業に勤務する場合は定年があることもありますが、独立すれば定年を気にせず、自分のペースで仕事を続けられます。

また、税理士の業務は身体的な負担が少なく、高齢になっても続けやすい職業です。顧客との信頼関係を築きながら、経験を積むことでより高い価値を提供できるようになり、シニア世代でも活躍し続ける税理士も多いです。

さらに、税理士は配偶者の転勤や家族の介護などライフステージの変化に応じて柔軟に働くことが可能です。

税理士の仕事内容はきつい? 大変なところやデメリット

税理士は専門的な知識を生かし、企業や個人の税務をサポートする仕事ですが、責任の重さや業務量の多さから「きつい」と感じることもあります。ここからは、税理士の仕事内容における難しさについて詳しく解説します。

ミスが許されないプレッシャー

税理士は顧客の税務・会計業務を担うため、計算ミスや記入漏れが許されません。税金の過払いを防ぐだけでなく、誤った処理によって脱税と見なされるリスクもあるため、正確な対応が求められます。

特に、税務申告書の作成では、細かなミスが大きな問題につながることもあり、税理士としての几帳面(きちょうめん)さや慎重さが欠かせません。

また、税務調査の際には税理士が顧客の代理として対応するため、常に正確性と適法性を意識しながら業務を行う必要があります。このように、常に高い精度を求められることが、税理士の仕事のプレッシャーの一因となっています。

頻繁な法令や規制の変更へ対応するために常に勉強が必要

税法は毎年改正されるため、税理士は常に最新の情報をキャッチアップする必要があります。税制改正の内容によっては、顧客へのアドバイスや業務の進め方が大きく変わることもあり、日々の情報収集が欠かせません。

また、企業の会計基準や税務申告のルールも変化するため、税理士資格を取得した後も継続的な学習が求められます。実務の中で知識をアップデートし続ける姿勢がなければ、適切なアドバイスを提供することが難しくなります。

こうした勉強の継続が必要な点は、税理士の仕事の大変な部分の1つです。

顧客の利益を正しく守るために倫理観が必要

税理士の仕事は、顧客の税務手続きを支援するだけでなく、適切な納税を促すことも重要な役割です。しかし、中には税負担を減らしたいがために、虚偽の申告や意図的な記入漏れを依頼してくる顧客も存在します。

こうした不正行為を防ぐためには、高い倫理観が必要です。税理士は、顧客の利益を守る一方で、法律に基づいた正しい対応を求められます。納税額を適正に抑えることは合法的な節税ですが、不正な脱税行為を見過ごすことは許されません。

そのため、税理士には、毅然(きぜん)とした態度で法を遵守(じゅんしゅ)しながら、顧客に納得してもらうためのコミュニケーション能力が求められます。

繁忙期は業務負担が大きくなる

税理士業界には閑散期と繁忙期があり、特に繁忙期の業務量は非常に多くなります。個人の確定申告が集中する2月中旬から3月中旬、法人の決算が多い5月などは、顧客からの相談が急増し、書類の処理や税務対応に追われる時期です。

この期間は残業や休日出勤が発生することも珍しくなく、心身ともに負担を感じやすい時期です。短期間で多くの業務をこなす必要があるため、時間管理能力や効率的な作業スキルが求められます。

特に独立開業している場合は、すべての業務を自分でこなすことになるため、さらに負担が大きくなることもあります。

税理士に向いている人の特徴

税理士は、専門知識を生かして企業や個人の税務をサポートする仕事です。しかし、単に数字を扱うだけでなく、顧客との関係構築や継続的な学習、倫理観の維持など、多方面のスキルが求められます。ここでは、税理士に向いている人の特徴を詳しく解説します。

学ぶことが好きな人

税理士は、学ぶことを楽しめる人や、知識を吸収することに意欲的な人は、税理士に向いているといえます。特に、経営や財務に興味がある人は、業務を通じて自然に知識を深められるため、やりがいを感じながら働くことができるでしょう。

税理士は資格取得後も常に新しい知識を学び続ける必要があります。税制は毎年改正されるため、最新の法令を理解し、業務に反映させなければなりません。また、クライアントごとに業種や経営状況が異なるため、税務以外の知識も必要です。

几帳面な性格の人

税理士の業務は、正確さが求められる仕事です。税務申告書の作成や会計処理では、一桁のミスが大きな問題につながることもあります。そのため、細かい作業を丁寧に進める几帳面な性格の人に向いています。

また、顧客ごとに異なる契約や申告スケジュールを管理する必要があり、書類の整理やスケジュール管理が得意な人も適性があるといえます。常に正確性を意識しながら仕事を進められる人であれば、税理士の業務をスムーズにこなせるでしょう。

コツコツと決まったことをやれる人

税理士の仕事には、日々の会計処理や税務申告など、継続的に取り組む業務が多く含まれます。そのため、地道な作業をコツコツと進められる人に向いています。

1つ1つの業務を確実にこなし、長期間にわたって積み重ねていくことが求められるため、計画的に物事を進めることが得意な人や、継続することに苦手意識がない人が適しています。ルーチンワークでも飽きずに取り組める人なら、税理士の仕事にストレスを感じにくいでしょう。

コミュニケーションをとることが好き・得意な人

税理士の仕事は、数字を扱うだけでなく、顧客と密接に関わる場面も多くあります。経営者や経理担当者とコミュニケーションを取りながら、適切なアドバイスをすることが求められます。

また、独立を考える場合には、新規顧客を獲得する営業スキルも必要です。信頼関係を築くことができる人や相手の話をよく聞き、わかりやすく説明できる人は、税理士の仕事で活躍できるでしょう。

企業の経営に興味がある人

税理士の業務は、企業の決算業務や税務アドバイスが中心となるため、経営に興味がある人に向いています。特に、中小企業の経営者と関わる機会が多いため、財務戦略や事業成長について考えることが好きな人は、やりがいを感じやすいでしょう。

また、M&AやIPO、資金調達など、経営の重要な局面で税理士の知見が求められることもあります。経営者目線を持ち、戦略的な思考ができる人は、より付加価値の高いサービスを提供できる税理士として活躍できるでしょう。

倫理観・正義感のある人

税理士は、顧客の税務を適正に処理する責任を負う職業です。そのため、倫理観が求められます。税金を適正に納めることが社会的責務である一方、一部の顧客からは違法な節税対策を依頼されることもあります。

こうした場面で、不正を断固として拒否し、法令を遵守する姿勢を持つことが重要です。また、誠実に業務を遂行することで、顧客や社会からの信頼を得ることができるため、倫理観の強い人は税理士に向いています。

知的好奇心が強い人

税理士の仕事は、単に税務や会計の知識を持っているだけでは不十分です。顧客の業種や経営課題に応じたアドバイスを行うため、幅広い分野の知識を身に付ける必要があります。

また、税制改正や経済の変化に対応するため、常に最新情報を学び続けることが求められます。新しい知識を積極的に吸収し、柔軟に対応できる人は、税理士としての成長が期待できます。

知的好奇心が旺盛で、探求心が強い人にとっては、税理士の仕事は刺激的でやりがいのあるものとなるでしょう。

税理士に向いていない人の特徴

税理士は、企業や個人の税務をサポートする専門職ですが、すべての人に適性があるわけではありません。ここからは、税理士に向いていない人の特徴について解説します。

数字が苦手な人

税理士は税金の計算や財務データの分析を行うため、数字に対する苦手意識がある人には向いていません。

税額の計算ミスや書類の誤記載は、顧客に損害を与える可能性があり、正確な処理能力が求められます。特に決算書や税務申告書では、一桁のミスが大きな影響を及ぼすため、細かい作業に対する慎重さが必要です。

「計算が苦手」「数字を見るとストレスを感じる」という人にとっては、大変な仕事かもしれません。ただし、簿記や会計の基礎知識を学びながら少しずつ慣れることで、苦手意識を克服することも可能です。

コミュニケーションが苦手な人

税理士は「数字を扱う仕事」と思われがちですが、実際にはクライアントとのコミュニケーションが不可欠です。

税務や会計の専門知識があっても、それをわかりやすく説明できなければ、クライアントの信頼を得ることはできません。また、税務調査時の対応や金融機関との交渉、社内チームとの連携も必要です。

もし「できるだけ1人で完結する仕事がしたい」と考えている場合は、税理士の仕事にストレスを感じやすいかもしれません。しかし、経験を積むことでコミュニケーション能力は向上するため、苦手意識を克服できれば活躍の場を広げることができるでしょう。

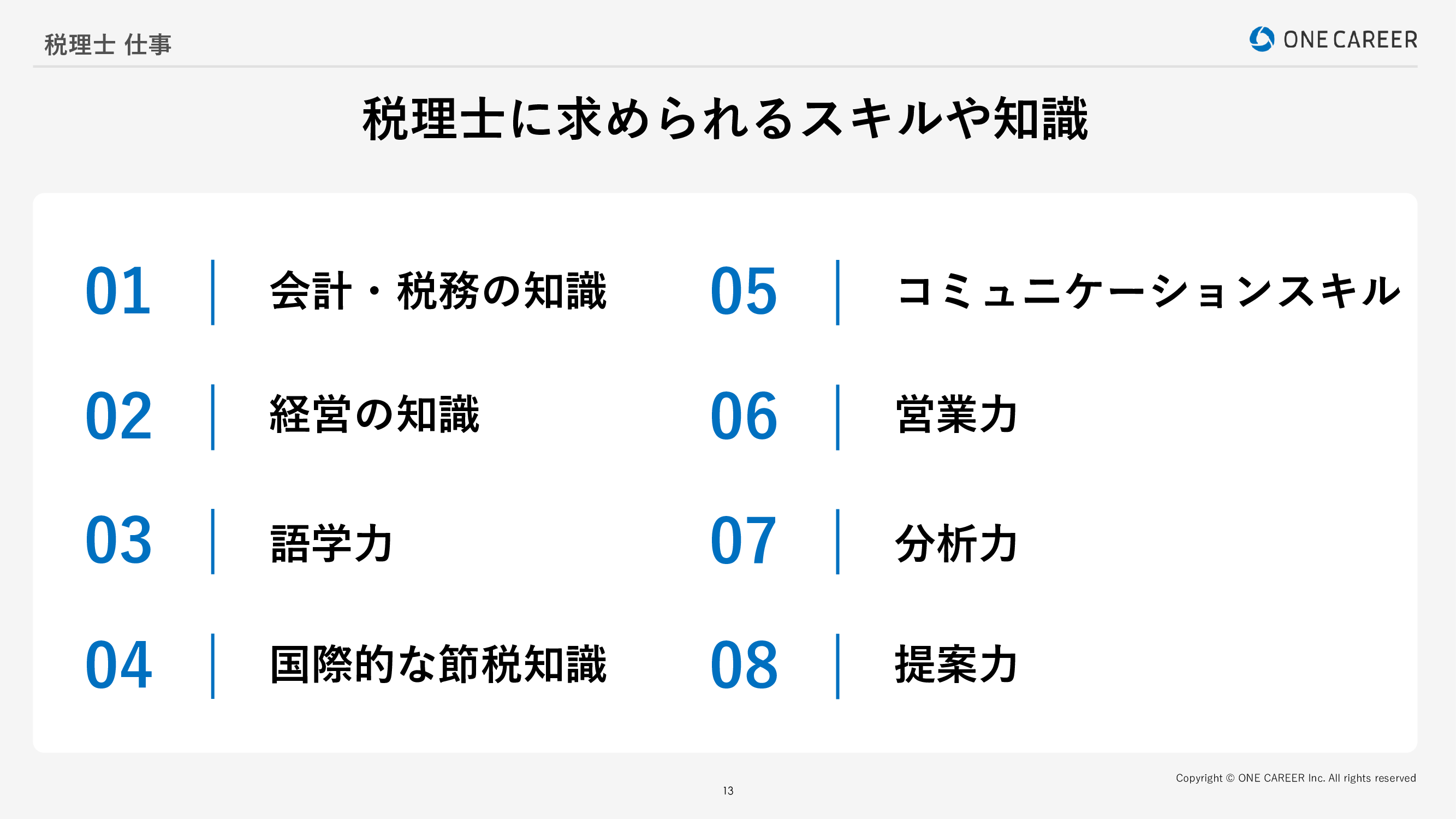

税理士に求められるスキルや知識

税理士として活躍するためには、専門的な知識だけでなく、さまざまなスキルが求められます。ここでは、税理士に必要なスキルや知識について詳しく解説します。

会計・税務の知識

税理士の業務の中心は、税務申告や会計処理です。税理士試験の合格に必要な知識だけでなく、実務では業種ごとの会計処理や特例措置、税制改正への対応など、さらに深い知識が求められます。

クライアントの状況に応じた最適な納税方法を提案し、法令を遵守しながら利益を最大化できるように助言することも、税理士の重要な役割です。そのため、幅広く専門知識を学び続ける姿勢が求められます。

経営の知識

税理士は単に税務を処理するだけでなく、企業の経営を支えるアドバイザーとしての役割も果たします。財務状況を分析し、経営者に最適な判断を促すための助言を行うことが求められます。

特に、事業承継やM&A、資金調達などに関わる際は、財務や経営の知識が不可欠です。企業の成長をサポートするために、財務諸表を読み解く能力や、経営戦略の基本を理解することが重要です。

語学力

近年、グローバル化が進む中で、税理士にも語学力が求められる場面が増えています。外資系企業の日本法人や海外進出を目指す日本企業のサポートを行う場合、英語をはじめとする外国語スキルが大きな強みになります。

特に、国際税務に関わる業務では、海外の税制や契約書の読解、外国人経営者との交渉などが発生するため、語学力を生かせる場面が多くなります。

国際的な節税知識

企業の国際展開が進む中で、税理士には国内だけでなく海外の税制に関する知識も求められます。

例えば、多国籍企業の税務戦略や移転価格税制、海外支店の税務処理などを適切にアドバイスできることが重要です。

また、租税条約の活用や海外での法人設立に関する知識があると、クライアントの節税対策をより効果的に支援できます。

コミュニケーションスキル

税理士の業務は、クライアントとの対話なしには成り立ちません。税務の専門用語をわかりやすく説明し、クライアントが正しく理解できるようにする能力が求められます。

また、税務調査の対応や、税務署・金融機関との折衝など、交渉力も必要です。さらに、クライアントの課題を引き出し、適切なアドバイスを行うためには、信頼関係を築くための高いコミュニケーションスキルが不可欠です。

営業力

独立開業を目指す税理士にとって、営業力は非常に重要なスキルです。

税理士として成功するには、クライアントを獲得し、継続的な関係を築く必要があります。ネットワークを広げるための積極的なアプローチや、専門知識を生かしたマーケティング戦略が求められます。

また、税務セミナーの開催やSNSを活用した情報発信など、顧客獲得につながる営業活動ができる税理士は、安定した業務基盤を築くことができます。

分析力

税理士は財務データを分析し、クライアントの経営状況を的確に把握する必要があります。

例えば、個人事業主が法人化するタイミングを判断する際には、利益額や所得控除、事業規模などを総合的に分析し、最適な提案を行わなければなりません。

また、決算書のデータから企業の課題を見つけ出し、改善策を提案する力も求められます。こうした分析力を磨くことで、税理士としての価値を高めることができます。

提案力

税理士の仕事は、クライアントからの相談を待つだけではありません。積極的にクライアントのニーズをくみ取り、最適な解決策を提案することが求められます。

例えば、節税対策や経費管理の最適化、新たな税制の活用方法など、クライアントの利益につながる提案を行うことで、より深い信頼関係を築くことができます。

特に、事業規模が拡大する企業にとって、経営戦略の一環として税務対策を考えることが重要なため、税理士の提案力が大きく貢献します。

税理士が持っていると役立つ資格

ここでは、税理士が持っていると役立つ具体的な資格をご紹介します。

総合的なコンサルティング能力をみがくのに役立つ資格

まず、総合的なコンサルティング能力をみがくのにおすすめの資格をご紹介します。

ビジネス会計検定

ビジネス会計検定は、財務諸表の理解力を高め、企業の経営分析に役立つ知識を習得できる試験です。財務諸表に記載された数値の意味を正しく把握し、企業の財務状況を分析する力を養うことを目的としています。

税理士を目指す人にとっても有益な資格であり、クライアントの財務状況を適切に判断し、経営や節税対策のアドバイスを行う際に役立ちます。特に、決算書の分析や財務健全性の評価など、実務で求められるスキルの基礎を学べるでしょう。

試験は1級から3級まであり、誰でも受験可能です。財務の基礎を固めたい人や就職活動に向けて知識を証明したい人におすすめの資格です(※11)。

(※11)参考:ビジネス会計試験検定「級別内容・出題範囲」

中小企業診断士

中小企業診断士は、中小企業における経営の課題を解決するため診断や助言を行う専門家です。経営コンサルティング分野では日本で唯一の国家資格であり、コンサルティング企業を目指す人におすすめの資格です。

試験の流れは、「7科目をマーク方式で解く1次試験→筆記+口述の2次試験→合格後に実務補習または実務従事」となっています(※12)。

合格に必要な勉強時間の目安は1,000時間程度です。合格率も4%程度であるため難易度は高いですが(※13)、取得できれば就活時で大きなアピールポイントになるでしょう。

(※12)参考:一般社団法人 日本中小企業診断士協会連合会「どうしたら中小企業診断士になれるの?」

(※13)参考:一般社団法人 日本中小企業診断士協会連合会「中小企業診断士試験 申込者数・合格率等の推移」

不動産関連の資格

不動産関連のおすすめの資格をご紹介します。

FP技能士

個人の資産運用や家計管理、税金、保険など、金融に関する知識と技術を認定する資格です。FP技能士の試験には3級から1級までのレベルがあり、3級は受験資格に制限がないので、まずは3級の取得を目標にしましょう。試験は学科試験と実技試験の2部に分かれています。

幅広い分野を勉強するのでお金の知識が身につき、資産運用や家計管理で生かせます。また就活だけでなく今後の人生においてもマネープランを設計する際に役に立つのでおすすめです。

日本FP協会の試験では、FP2級の合格率は、学科・実技ともに約50〜60%です。一方FP3級の合格率は、学科・実技ともに約80〜90%です。FP3級は国家資格の中では取りやすい資格ですが、2級になると難易度はかなり高くなります。3級を取ることを目標にしましょう(※14)。

(※14)参考:日本FP協会「FP技能士の取得者数 及び 試験結果データ」

宅地建物取引士

宅地建物取引士(宅建)は、不動産取引における専門家を指す国家資格です。

不動産、建設、金融といった業種では不動産の取引が多く、宅建の資格を取得すれば不動産取引に関する説明や契約書作成ができるので有利に働きます。また行政と社会との規律を定めた法律も学ぶため、法律知識を習得できます。

宅地建物取引士(宅建)の合格率はおおよそ15%前後となっており、取得がやや難しい資格です(※15)。

(※15)参考:一般財団法人 不動産適正取引推進機構「試験実施概況(過去10年間)」

不動産鑑定士

不動産鑑定士とは、建物や土地の価値を算定する際に必要となる国家資格です。取得すると、以下の業務に携われます。

- 国や都道府県が行う地価調査

- 相続する土地に関する評価

- 不動産に関するコンサルティング

不動産や建設、不動産、金融、鉄道などの業界で生かせる資格です(※16)。

短答式・論文式試験の2種類があり、令和6年度短答式試験の合格率は「約36.2%」で、令和5年度論文式試験の合格率は「約16.5%」です(※17)(※18)。

(※16)参考:日本不動産鑑定士協会連合会「不動産鑑定評価のエキスパート 日本不動産鑑定士協会連合会」

(※17)参考:日本不動産鑑定士協会連合会「令和6年不動産鑑定士試験短答式試験の結果について」

(※18)参考:日本不動産鑑定士協会連合会「令和5年不動産鑑定士試験(論文式試験)の結果について」

司法書士

司法書士は国家資格です。年齢、学歴関係なく誰でも受験できます。試験は7月に行われ、筆記試験合格者のみ10月に口述試験が行われます。合格率は5%程度であるため(※19)、難関試験といえるでしょう。

(※19)参考:法務省「令和5年度司法書士試験の最終結果について」

大手企業の勤務税理士で働くときに役立つ資格

大手企業の勤務税理士で働くときにおすすめの資格をご紹介します。

社会保険労務士

社会保険労務士は、企業の年金手続きや職場環境整備など、お金や労働に関するサポートをする仕事です。社会保険の手続きや安全衛生管理、従業員の健康管理なども行います。国家資格なので、持っていると就職での強みになるでしょう。

社会保険労務士を受験する際は、以下のいずれかを満たす必要があります。

・学歴による受験資格を満たしている ・実務経験による受験資格を満たしている ・すでに指定の試験に合格している

具体的に、受験資格として認められる学歴や実務経験などの内容は「社会保険労務士試験オフィシャルサイト」をご確認ください。

令和5年度の合格率は「6.4%」と非常に低いため(※20)、資格取得に向けて入念に勉強をする必要があります。合格基準点については、令和5年度は選択式試験で「26点以上」、択一式試験で「45点以上」でしたが、合格点の目安は年度によって異なるため要注意です(※21)。

(※20)参考:厚生労働省「第55回社会保険労務士試験の合格者発表」

(※21)参考:厚生労働省「第55回(令和5年度)社会保険労務士試験の合格基準について」

TOEIC

TOEICは英語によるコミュニケーションとビジネス能力を測るための試験です。TOEICの中にもさまざまな種類のテストがありますが、一番メジャーな「TOEIC Listening & Reading Test」を受けることをおすすめします。満点は990点で、年内に10〜13回ほど実施しているので試験勉強のスケジュールを立てやすいのが特徴です。

日本の多くの企業では、就活においてTOEICは英語力を測る有力な指標とされています。TOEICで高い点数を取ることで自分の英語力を示し、目標に向かって計画的に努力する力もアピールできます。また外資系企業を受ける場合に、TOEIC高得点を採用条件として要求する企業も多いです。そのためTOEICを受けてなるべく高い点数を取ることで、就活で有利になります。

2023年度のデータによると700点以上が全体の受験者の約25%、800点以上が全体の約10%、900点以上が5%未満という分布になっています(※22)。まずは現在の自分のレベルを把握し、目標の点数を定めてスケジュールを立てていきましょう。

(※22)参考:一般財団法人 国際ビジネスコミュニケーション協会「公開テスト 平均スコア・スコア分布 一覧」

IFRS検定試験

IFRS検定試験は、国際会計基準(IFRS)に関する知識を証明する資格で、ICAEW(イングランド・ウェールズ勅許会計士協会)が主催しています。2009年12月から日本語試験が導入され、英語以外での実施は世界初となりました。

IFRSはグローバルな財務報告の基準として広がっており、多くの国際企業が採用しています。日本でも海外展開する企業が増える中、IFRSの理解は税理士にとって大きな強みとなるでしょう。

日本語で受験できるため、語学力の壁を気にせず、純粋にIFRSの知識を測ることができます。国際的な税理士を目指す人にとって、取得することでキャリアの選択肢を広げる有益な資格といえます(※23)。

(※23)参考:IFRS検定(国際会計基準検定)試験「IFRSとは」

USCPA

米国公認会計士(USCPA)とは、アメリカ合衆国が認定する会計・税務関連の資格です。世界で通用するスキルを証明できるため、グローバルな働き方をしたい人にもおすすめです。

合格率は科目によって異なりますが、およそ40%〜60%前後です(※24)。公認会計士などの難関資格に比べると取得しやすいといえます。ただし、2,500時間以上の勉強時間を確保する必要があり、英語の勉強も必須です(※25)。

(※24)参考:AICPA&CIMA「Learn more about CPA Exam scoring and pass rates」

(※25)参考:Abitus USCPA「公認会計士試験の難易度はどれくらい? 税理士や米国公認会計士との比較など」

税理士の選考対策

ここでは、税理士を志望する人向けに選考対策をご紹介します。

エントリーシート(ES)対策

税理士は、営業力やコミュニケーション能力、会計・税務の知識を必要とする職種です。志望動機では、自身がこれらの力を発揮できたエピソードを交えて会社で将来活躍できることをアピールしましょう。

【実際の志望動機回答例】

私がTaxコンサルタントを志望する理由は、「◯◯」という私の夢をかなえたいからである。◯◯という授業を受講した経験からこの夢を抱くようになった。この授業は各国の経済発展の変遷を扱った後に、今後の◯◯の展望について考えるものだった。その際に日本の話も扱うのだが、高度経済成長期以降は日本は一切登場しなくなってしまう。このことに現在の日本経済に対する世界からの期待の薄さを感じ、驚きと悔しさを感じた。以上の経験から上記の夢を掲げるようになった。

そして、日本企業の海外進出や海外での事業を支援し、日本企業の海外での活躍の場を増やすことで、この夢を実現できると考えた。さらに、企業にとって最も重要な要素である資金の面から支援することで、より企業に対して直接的に、大きな貢献ができるのではないかと感じた。その中でも税務という専門性を持った立場から、業界を問わずに多種多様な日本企業に対して貢献ができるTaxコンサルタントが、企業のために私が活躍できる最適な選択であると確信している。将来的には、税務の部分から企業の資金面を援助し、海外での活動をより活発化させることで、日本企業の海外でのプレゼンス、ひいては日本経済の海外でのプレゼンスを高められる、そんなTaxコンサルタントになりたい。

※出典:KPMG税理士法人|税務専門家(TAXコンサルタント)2025年卒本選考のES

内定者の志望動機をもっと見たい方はこちら

▼エントリーシート(ES)の書き方について詳しく知りたい方はこちら ・志望動機【例文17選】書き方の基本と職種・業界別内定者のES実例 ・ESの書き方&例文集|エントリーシートの基礎から質問別/業界別の回答例まで完全対策

Webテスト対策

Webテストは多くの企業で実施されており、企業ごとに異なるテストが使用されています。そのため、事前にテスト内容を把握し、対策をしておくことが重要です。

また、ワンキャリアでは就活生の体験談やそれをもとにした選考ステップを企業ごとに検索できます。自分の受けたい企業がどのWebテストを実施しているのか、選考を受ける前から対策したい方にはおすすめです。

▼Webテストについて詳しく知りたい方はこちら ・【Webテストとは】主要9種類を網羅!適性検査の特徴、対策本、出題企業一覧

面接対策

業界や会社によって面接で問われる内容は異なります。そのため、志望する業界に合わせた対策が必要です。以下では、業界や企業ごとに準備を進める際のポイントをご紹介します。

まず、面接選考を通過するためには「企業目線」で考えることが重要です。内定の判断を行うのは、その企業の人事担当者や役員ですので、企業が求める人材像を理解することが不可欠です。経営計画などの企業情報を調べることはもちろんですが、企業側の視点に立ち、「どのような人材が求められているのか」を意識しながら面接準備を進めましょう。

また、面接対策では自己分析を行い、自分をアピールするための材料をそろえることも重要です。しかし、選考対策の順番としては、まず企業や業界の分析を行い、その後に自己分析を進める方が効果的です。企業のニーズを理解した上で自分の強みを整理することで、より説得力のあるアピールが可能です。

ワンキャリアでは、企業ごとの選考ステップや合格の秘訣(ひけつ)をご紹介しています。これにより、各企業が重視する評価ポイントや求める人物像を効率的に把握することができ、情報収集の手間も省けます。企業研究を進める際には、ぜひご活用ください。

▼面接対策について詳しく知りたい方はこちら ・【面接で聞かれること】新卒就活で頻出の質問一覧と内定者の回答例

OB・OG訪問

OB・OG訪問は、大学の先輩や知り合いを通じて紹介してもらったり、就活イベントを利用して社員と接点を持つことで機会を得たりできます。これにより、説明会では得られないリアルな情報を知ることができ、業界や企業についての理解が深まることは間違いありません。

さらに、業界や企業によっては、OB・OG訪問の有無や訪問時の評価が選考に影響することもあります。訪問の回数が多いと「熱意がある」と評価されたり、質の高い質問をすることで「優秀だ」と思われたりすることがあります。

OB・OG訪問をすべきか迷っている場合は、まずは最初の1人、同じゼミやサークルの先輩など身近な人から始めてみるといいでしょう。

▼OB・OG訪問について詳しく知りたい方はこちら ・OB・OG訪問とは?やり方から内定者が使うアプリまで完全解説 ・OB訪問のマナーと服装【社会人の本音】連絡の取り方・当日の対応とNG例 ・OB・OG訪問の質問リスト【厳選50選】 深い内容を聞くコツ・前日に送るメール例 ・OB・OG訪問のメール【例文つきで解説】返信/お礼メールの鉄則

おわりに

いかがでしたか。今回は税理士の仕事についてご紹介しましたが、他にもさまざまな職種があります。自己紹介などを通じて自分に合った、自分がしたい仕事をぜひ探してみてください。

▼このカテゴリーの他記事はこちら ■自己分析

・自己分析のやり方【4通り】簡単にできる方法・ツールとメリットを解説

・他己分析のやり方とは?厳選ツールと質問リストで長所と短所を発見

・自分の強み・弱みの見つけ方と診断法!得意×需要×好きで簡単に発見 ■業界・企業研究

・【業界研究のやり方:36業界収録】めんどくさい業界研究は全て任せろ!人気業界/企業を徹底比較

・【就活の業界一覧】業種との違いや特徴、各業界動向まで徹底解説

・今から動けば早期内定も夢じゃない?人気業界の内定時期を一挙紹介!

・外資系企業に興味があるあなたへ。ジョブ選考を突破するために、まずはこの10記事を読もう【外資特化編】

・【総合商社の筆記試験対策】ボーダーは日系企業でもトップクラス?WEBテストの種類と通過率まとめ

・IBDだけじゃない!外銀の各部門「今さら聞けない」業務内容や合格の秘訣をおさらい:マーケット、リサーチ、アセットマネジメント、オペレーション、テクノロジー ■企業・職種選定

・職種とは?【代表的な職種一覧】業種との違いや適性・志望動機をご紹介

・就活の軸【例一覧100選】面接/ESでの答え方と業界・職種別の例文

・「どこもいい会社に見えるから、決められない」。そんなあなたは「情報の海」でおぼれているのかもしれない。

▼就活記事の総集編まとめ

・27卒就活はいつから?スケジュールとインターン準備の有利な進め方

・【ビジネスマナーと言葉遣い一覧】就活のメール・電話における基本

・OB・OG訪問とは?やり方から内定者が使うアプリまで完全解説

・【Webテストとは】主要9種類を網羅!適性検査の特徴、対策本、出題企業一覧

・【SPI対策】全問題形式を完全網羅!練習問題&解答一覧(言語・非言語・英語・構造的把握力)

・グループディスカッション完全対策!全テーマの進め方・流れやコツを網羅的に解説

・【フェルミ推定】例題・出題例13選!考え方と解答例も紹介

・ケース面接対策&例題|コンサル・日系大手も出題!ゼロからの始め方

・ESの書き方&例文集|エントリーシートの基礎から質問別/業界別の回答例まで完全対策

・【ガクチカの書き方】絶対に外せないテンプレ/構成とテーマ別の例文

・自己PRの書き方【例文45選】履歴書・面接での伝え方を強み・職種別に紹介

・【面接で聞かれること】新卒就活で頻出の質問一覧と内定者の回答例

・内定とは?内々定と採用の違いや内定決定後の流れと辞退方法まで解説

▼その他職種記事はこちら ・事務職の志望動機の書き方【例文10選】新卒で有利に働くスキル・経験も紹介 ・営業職とは?種類や仕事内容・将来性と向いている学生の特徴も解説! ・企画職とは?仕事内容や向いている人の特徴・資格・やりがいを紹介! ・マネジャー(マネージャー)の仕事とは?向いている人から将来性まで徹底解説! ・広報職の仕事内容|広報に向いている人や有利な資格、やりがいも解説 ・人事の仕事とは?仕事内容や向いている人、将来性まで徹底解説! ・プログラマーとは?仕事内容や種類、将来性、向いている学生の特徴も解説!

(Photo:mapo_japan/Shutterstock.com)